今回は2010年1月に経営破綻した

日本航空について振り返ります。

日本航空は業績不振が主因とはいえ、

労働組合と企業年金が足を引っ張って、

破綻してしまった典型的な事例です。

スポンサーリンク

日本航空設立までの流れ

日本航空といえば、逆噴射墜落事故や123便墜落事故、

最近でも、相次いで乗組員の飲酒トラブルが発覚するなど、

あまりよいイメージがないかもしれません。

日本航空(JAL):国際線+国内基幹線

全日空(ANA):国内基幹線+国内地方線

日本エアシステム(JAS):国内地方線

に棲み分けされていました。

黒字経営のJAL、ANAに対し、

赤字路線が多いローカル線に特化した

JASは苦境が続いていました。

1982/02/09 羽田沖逆噴射事故

1985/08/12 123便墜落事故

1998/09/19 スカイマーク参入

2001/09/11 NYテロ

2002/10/01 JASを統合し持株会社移行

2002/11/16 SARS発生

2006/06/30 公募増資(2000億円)

2007/04/01 ワンワールド加盟

2018/07/13 原油価格最高値(1バレル=147ドル)

2008/09/15 リーマンショック

2009/11/13 ADRによる私的整理の申請受理

2010/01/19 更生法申請し経営破綻

2010/02/20 上場廃止

2024/01/02 羽田C滑走路炎上事故

さらに規制緩和によって、相互参入が実現したり、

スカイマークが新規参入して価格競争が激化するなかで、

2001年にNYテロが発生すると、旅客数は激減。

日本航空がJASを救済する形で持株会社を設立し、

新生となる<9205>日本航空が誕生します。

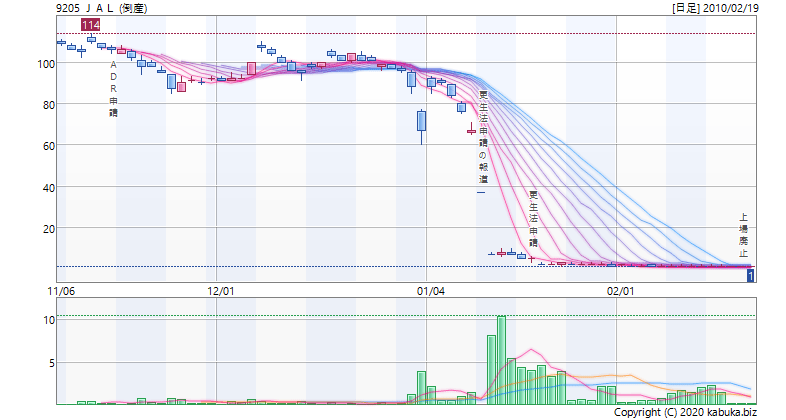

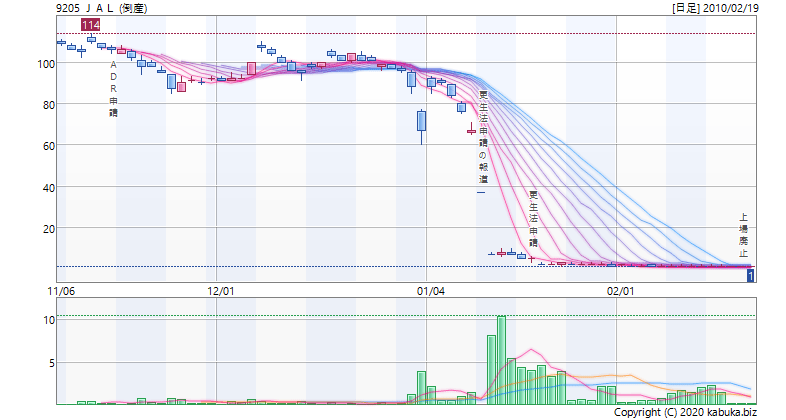

発掘チャート<9205>日本航空

規模では、世界第3位となった日本航空ですが、

離陸早々にSARS流行の旅客減に直面します。

さらに2002年には1バレル20ドルだった原油価格が、

2008年には140ドル超まで上昇し続け、

燃油サーチャージを旅客にも適用するなど厳しい対応が続きます。

2019年1月現在、羽田-ハワイ間では片道8500円。

2008年9月にはリーマン・ショックが発生。

原油価格は急落するも、ビジネス需要は低迷します。

そして、燃料価格の高騰や航空需要の減少に加え、

合併会社である日本航空独自の問題に足を引っ張られることになります。

それは、JAS不採算路線の引き継ぎによる収益力低下、

(赤字ローカル路線から政治的な理由で撤退できない)

高人件費体質による非効率性、多角化戦略の失敗などで、

負のスパイラルに陥り、新生から8年で幕となりました。

負債総額2兆3000億円。(当時の事業会社として戦後最大)

経営危機がニュースを賑わせていた日本航空が

いよいよ更正法を申請するという報道が伝わると、

前日67円だった日本航空株に朝から売りが殺到し、

30円安の37円ストップ安売り気配でほとんど売り残り。

翌日も30円安の7円ストップ安で取引が成立しました。

その後、更正法を申請すると株価は2円まで下落。

最終的には1円の売り気配となり、

(1円で売ろうとしても買い手がつかない状況)

文字通りの紙屑となりました。

高すぎた給料のせいで破綻した会社

さて、日本航空といえば、昔から

就職人気企業ランキング上位の常連でした。

理由は給料が高いから。(笑)

破綻前の日本航空の平均年収は約1000万。

いくら年収が高くても、倒産する会社に

就職しては意味がありませんよね。

破綻後、日本航空の年収は600万円台に急減。

再上場後は復活しつつあり800万円台ですが、

日本航空の破綻理由の1つに高人件費が上げられます。

普通の会社は、経営が悪化すると給料も減額されますが、

日本航空の場合は、労働組合の権力が強く、

深刻な業績不振に陥った状況であっても、

ストライキを実行するなどして徹底抗戦し、

給料を下げさせなかったというわけです。

ストライキが悪いわけではありませんが、

このような背景には、元々国策企業でしたから、

(赤字路線を運行してやっているんだという自負もあり)

窮しても、お金は国から無限に出して貰える

という甘えた考えがあったと思われます。

組合員にも、そして経営幹部にも。

高利回り4.5%の企業年金

もう1つの悪役が企業年金です。

日本航空の企業年金は会社が赤字でも、

株安になっても低金利になっても

年4.5%の利回りで運用されていました。

積み立から支払いを賄えなくなり、

事実上の破綻状態になるわけですが、

社員やOBは年金の減額を拒否し、

財務を蝕み続けます。

破綻直前になって、ようやく減額合意に

至りましたが、時は既に遅しでした。

結局、国民の税金により救済されたわけですから、

顧客のこと、公共の福祉のことではなく、

既得権益ばかり考えていた会社なんだな

と思われても仕方がありませんね。

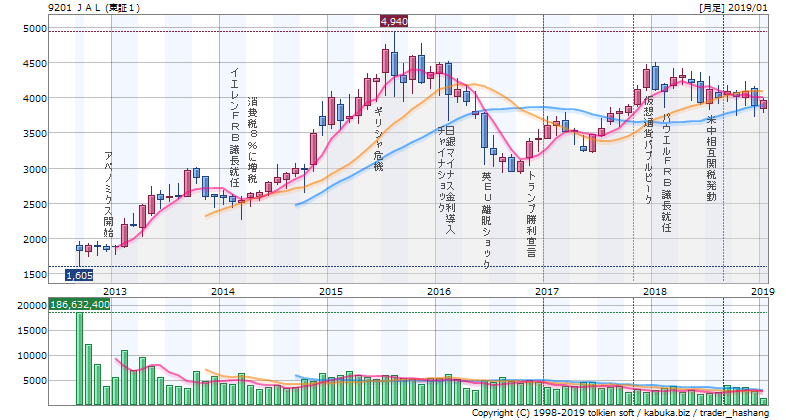

その後の日本航空

破綻後の日本航空株は100%減資となり、

金融機関は5000億円以上の債権を放棄。

企業再生支援機構から公的資金の注入を受け、

京セラやKDDIを立ち上げた稲盛和夫氏を

会長に迎え入れて再生を図りました。

・大規模なリストラと給与引き下げ

・JALカードを含む関連会社の売却

・老朽化した機材の入れ替え

・企業年金の大幅カット

そして、2012年3月期に黒字化を達成すると、

同年9月に再上場し、現在に至ります。

関連リンク

スポンサーリンク

あとがき

私たちは株価チャートを

結果から見て評価する傾向にありますが、

実際の相場は現在進行形ですから、

当時の業績や市場期待、需給を投影した

株価チャートは貴重な実録データです。

・バブル相場(1989年)

・ITバブル(2000年)

・NYテロ(2001年)

・リーマン・ショック(2008年)

・東日本大震災(2011年)

・チャイナ・ショック(2015年)

・コロナ・ショック(2020年)

「賢者は歴史から学ぶ」といいます。

今も昔も株式投資の基本コンセプトは

「将来、値上がりしそうな株を買う」

ということで同じですから、

過去を知るということは、

未来を知ることに通じると思います。

Twitter

Twitter YouTube

YouTube