はっしゃんです。

今日はバブル相場とは何か?

ITバブルを例に勉強してみましょう。

ITバブルの代表的な6つの銘柄を

事例に紹介します。

スポンサーリンク

INDEX

動画版公開

動画がお好みの方はこちらをごらんください。

コロナ関連バブル来る?

つい先日、コロナ・ショックという

大暴落があったばかりですが、

世界的な金融緩和の流れや

新しい社会生活の必要から

DX(デジタルトランスフォーメーション)とか

コロナ関連として人気化している

銘柄がいくつかあります。

これからの銘柄は、withコロナとか、

コロナバブルと呼ばれることもありますが、

コロナ関連銘柄にはITバブルと

いくつかの共通点があります。

ITバブルとコロナバブルの共通点

ITバブルは2000年頃にピークを迎えた

ナスダック市場を中心としたバブルで、

米国でIT企業、ネット企業の株価が暴騰し、

日本でも同様のバブルが発生しました。

ITバブルは、インターネットバブル、

.comバブルとも呼ばれていましたが、

インターネット環境の社会整備が進む中で、

従来の社会がネット社会に置き換わることを

市場が急速に織り込んだものでした。

いつの時代もそうですが、

戦争や大不況をきっかけに、

産業革命や情報革命などが起こり、

社会のあり方が変わっていきます。

いわゆるパラダイムシフトですが、

ITバブルを振り返って見ると、

ヤフーや楽天などビッグプレイヤーが

産まれたことは確かですが、

偽物もいっぱいあったように思います。

当時は、とにかく社会が変わるんだけれど、

何が変わるか、ITでどれだけ利益が出るか?

なんて実は、みんなよく分かっていなかった。(笑)

ほとんど内容のない薄っぺらいリリース1枚で

株価がストップ高していくのを見て、

市場ってバカだなぁと思った記憶があります。

また、よく分かっていないが故に

市場は行き過ぎる傾向にあるし、

行き過ぎたバブルは弾けてしまう

というわけです。

コロナ相場と似ていますよね。

参加するのも参加しないのも自由

これからコロナの本格的なバブルが

来るかどうかは分からないけど、

もし来るとすれば、基本的に、

ITバブルとよく似た構造になる

と考えておくとよいでしょう。

理由は、上でも書いたように、

とにかく社会が変わるんだけど

何が変わるか、どれだけ利益が出るか?

よく分かっていないということ。

ITバブルの先導がナスダックだったように

コロナ相場でもナスダックと連動する可能性を

意識しておく必要があります。

特に業績と連動していない期待だけで

バブル的に買われたセクターですね。

またITバブル時には、IT株が

ニューエコノミーとして暴騰する一方で

従来型銘柄はオールドエコノミーとされ、

異常な安値で放置されていました。

コロナバブルがあるとすれば、

withコロナは暴騰する一方で、

againstコロナが割を食うことは

十分に考えられることです。

現時点でコロナ相場の行く先なんて

本当は誰も分かっていないはずですけど、

バブル化したら、それを承知でやる(笑)

のが株式市場でもあります。

必要とされる産業の企業価値を高め、

資金を融通するのも株式市場の重要な役割です。

投資家がリスクを取って資金を投じるからこそ、

新しい企業が育ち、社会が変わっていくのです。

バブル相場は極めてリスキーなものですから、

参加するのも参加しないのも自由です。

異常なことを理解できましたので

ITバブルには参加しませんでした。

(怖くて出来ませんでした)

バブル相場は、ピーク後の暴落がセット

になっているからバブルなんですね。

泡が弾けなかったら、

バブルとは呼ばれません。

だから「バブルが来るぞ」というのは、

「いつか暴落するぞ」といっているのと

同じ意味です。(笑)

参戦している投資家は撤退戦略込みで

割り切って参加しています。

嫌なら参加しなければいいだけですから、

知らないうちに参加してしまった

なんて悲劇にならないよう、(笑)

最低限の知識は身につけておきましょう。

ITバブルを象徴する6銘柄

それでは、日本のITバブルを象徴する

6銘柄を紹介していきましょう。

銘柄の個別記事へもリンクしています。

ITバブルを経験したことがない方は、

全部、読んでおいてもよいかもしれません。

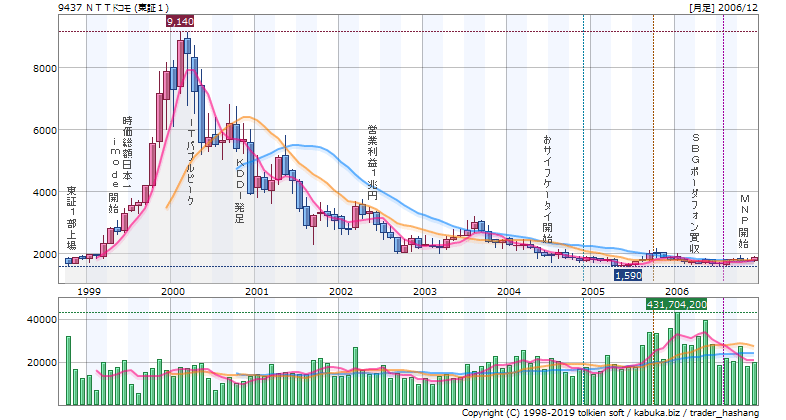

NTTドコモ

当時の評価は、ガラパゴスではなくグローバルでした。

上昇率:+664.2%

下落率:-87.8%

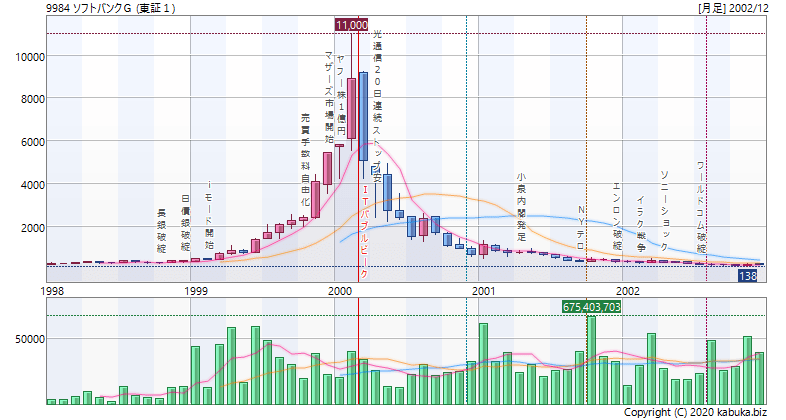

ソフトバンクG

米ヤフーに出資、国内でYahooBBを立ち上げます。

上昇率:+11,728.0%

下落率:-98.7%

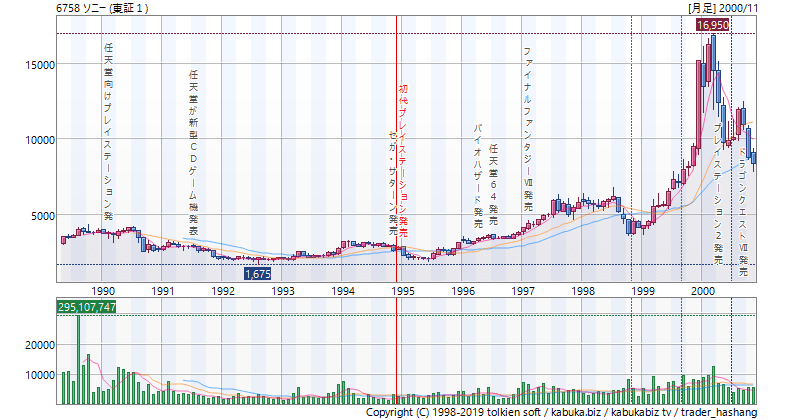

ソニーG

音響に続いてゲームでも世界一を達成しました。

上昇率:+1,112.0%

下落率:-95.4%

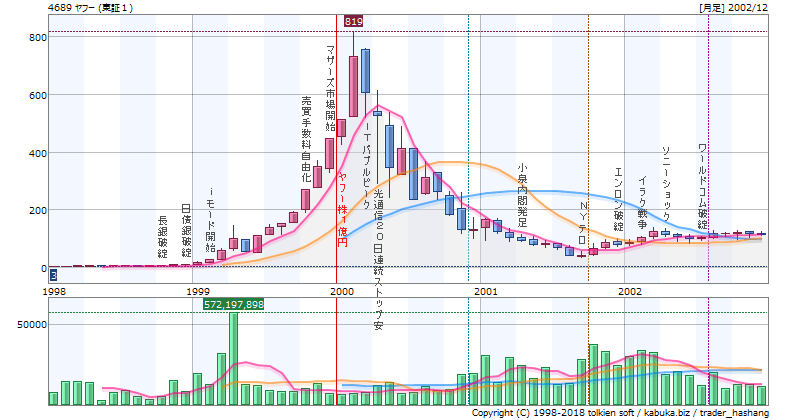

ヤフー(ZHD)

検索エンジンとヤフオクで企業価値が急騰します。

上昇率:+4,105.0%

下落率:-95.6%

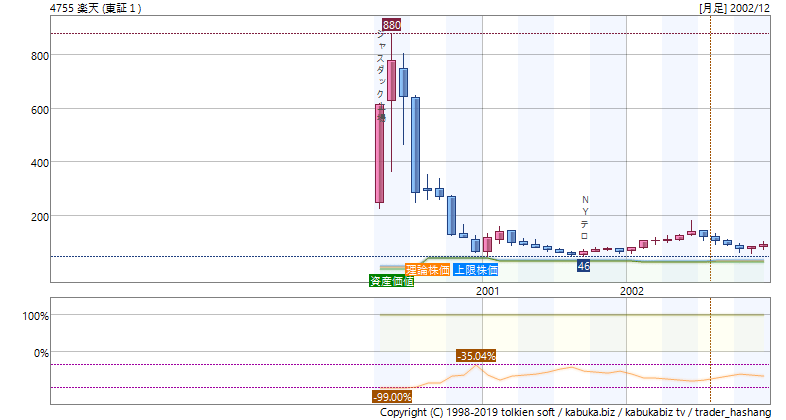

楽天

楽天市場からスタートしM&Aで事業を急拡大しました。

上昇率:+491.1%

下落率:-94.8%

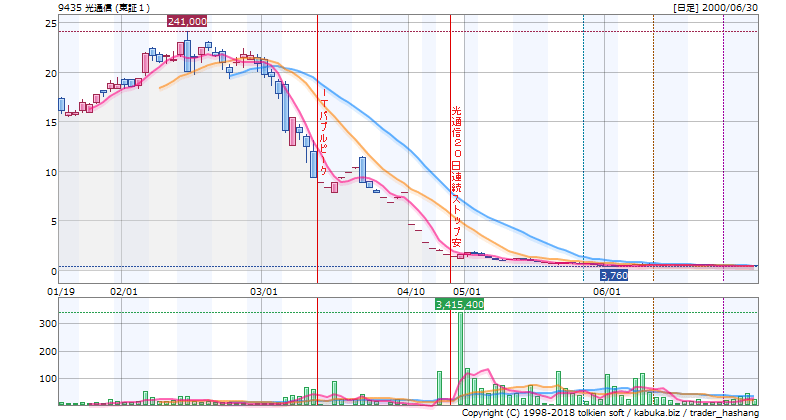

光通信

架空契約が発覚して連続ストップ安の日本記録を作りました

上昇率:+9,284.5%

下落率:-99.6%

ITバブル頂点までの上昇率と

バブル崩壊後の下落率を

まとめると次のようになります。

ソフトバンクG:+11,728.0%

光通信:+9,284.5%

ヤフー:+4,105.0%

ソニー:+1,112.0%

NTTドコモ:+664.2%

楽天:+491.1%

光通信:-99.6%

ソフトバンクG:-98.7%

ヤフー:-95.6%

ソニー:-95.4%

楽天:-94.8%

NTTドコモ:-87.8%

新興企業はもちろん、ドコモ、ソニーのような

大型株でも大幅上昇のち暴落しています。

ITバブル崩壊後にどうなったか

さて、今回紹介した6つの銘柄のうち、

ITバブル前後に上場したヤフーと楽天を除いた

4銘柄がITバブル高値=上場来高値

となっています。

まだ20年前の記録が破られていない。

日本を代表するIT企業の進化は、

なんと20年前で止まっているんです。

(ヤフーもITバブルの次のライブドアショック前が

高値で15年以上高値を更新していません)

楽天:112.5% (バブル崩壊直後の上場)

ヤフー:53.6%

ソフトバンクG:41.9%

ソニーG:40.0%

ドコモ:32.5%

光通信:9.9%

※2020年5月22日現在

真のバブル相場というのは、

20年以上先まで織り込む

狂乱相場ともいえますが、

アメリカのGAFAMなどは、

ITバブルを遙かに超えたり、

ITバブル以後の上場ですから、

日本の停滞を現していると言えるでしょう。

マイクロソフト:3.5倍

アップル:100倍

アマゾン:28倍

グーグル:上場前

フェイスブック:上場前

※2020年5月22日現在

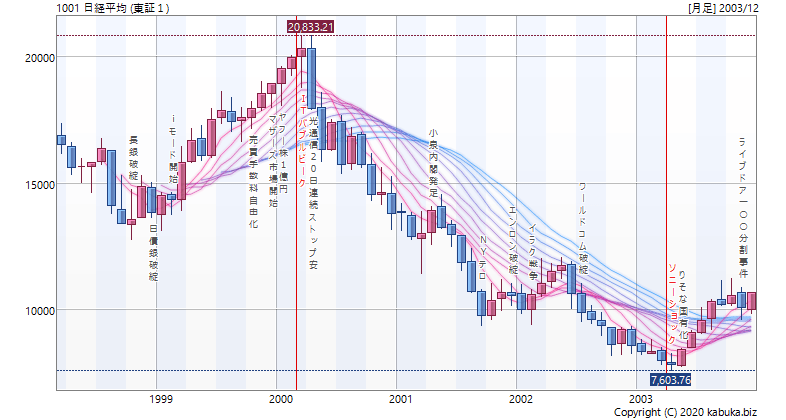

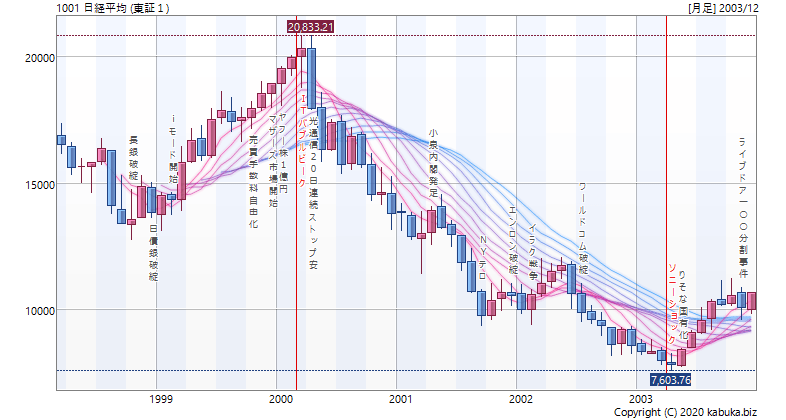

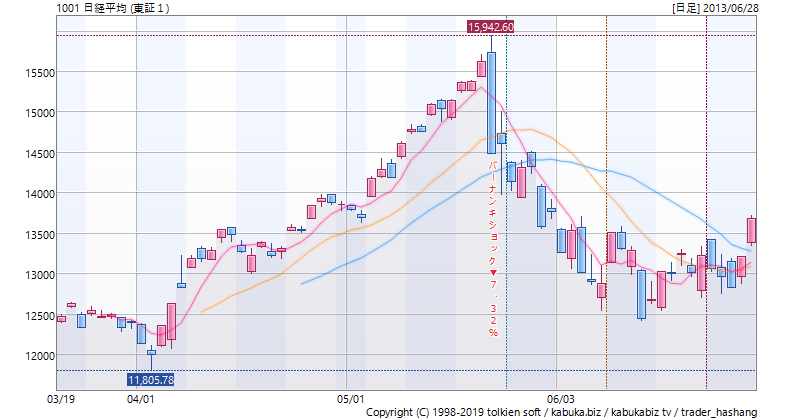

ちなみに、ITバブル後の日経平均は、

坂を転げ落ちるように下落し続け、

ソニーショックで止まりました。

下落率は-63.5%になります。

その後は、いったん反発しますが、

ライブドアショック、リーマンショック、

東日本大震災と下落相場が続きました。

結局、アベノミクス相場で日経平均の

ITバブル高値を全値戻しするまで15年

もの時間がかかっています。

バブルを抑制する最強のカード

コロナショック後の金融緩和相場が

どこまでバブル化するかは分かりませんが、

日本の場合、バブルの買いで失敗したら

株価は永遠に戻らない(笑)

くらいの覚悟が必要ですね。

平成バブルを語るまでもなく、

行き過ぎたバブルは経済にマイナスです。

ところで、今の日本には

平成バブルやITバブルの時と違って

バブルを抑制する「最強のカード」

を保有しています。

それが日銀のETF売り(笑)

日銀は2010年からETF

を通して日本株を買い続けていて、

その残高なんと30兆円!

まだ金利を上げることが難しい日本において、

この金融施策で株価をコントロールしていく

ことになるんではないでしょうかね。

かつてバーナンキショックというのがありましたが、

・さらに日銀がETFを売る

の表明だけでも日経平均は軽く1000円、

さらに2000円は下げるでしょうね。

やり過ぎると官製相場となって

よくありませんが、株式市場の2大懸案である

恐慌とバブルを抑制するのであれば、

仕方ないかもしれませんね。

ご参考になれば幸いです。

スポンサーリンク

あとがき

私たちは株価チャートを

結果から見て評価する傾向にありますが、

実際の相場は現在進行形ですから、

当時の業績や市場期待、需給を投影した

株価チャートは貴重な実録データです。

・バブル相場(1989年)

・ITバブル(2000年)

・NYテロ(2001年)

・リーマン・ショック(2008年)

・東日本大震災(2011年)

・チャイナ・ショック(2015年)

・コロナ・ショック(2020年)

「賢者は歴史から学ぶ」といいます。

今も昔も株式投資の基本コンセプトは

「将来、値上がりしそうな株を買う」

ということで同じですから、

過去を知るということは、

未来を知ることに通じると思います。

Twitter

Twitter YouTube

YouTube